大家好,超级玛丽5号前几天上市了,很多朋友一直催着京哥测评,如此信任京哥,真的很感激。

以往一旦有好的新品,我都第一时间(产品上市前)写文章和大家分享,但这次的超级玛丽5号我落后了,上市了好几天,才写下这篇文章。

所以,我发文的速度,已经说明:这款单次赔付的重疾险,并不是一款我看得上的极致产品。之所以专门花时间写一篇分析文,是希望让大家对这款产品的理解更客观一些。

毕竟,超级玛丽这个IP,分量不轻,大家都很关注;而且,已经陆陆续续有很多文章,又把“它”吹到了所谓重疾险的C位。

写之前提个醒,京哥的分析并不一定能得到所有人的认可,每个人对风险的价值理解不一样,大家参考参考就好。

一、超5基本形态分析我把超5、超4、达5焕新版这3款产品翻来覆去的看,发现超5这款产品上市的主要原因可能是:超4太贵了。为什么这么说,大家看下面的对比:

相比达5焕新版,超4的价格贵了不少,互联网用户对价格很敏感,贵就是一个很大的劣势。

所以,这次超5的上市,直接对标了达5焕新版,从图中大家可以看到,超5和达5焕新版的价格又到了同一水平。

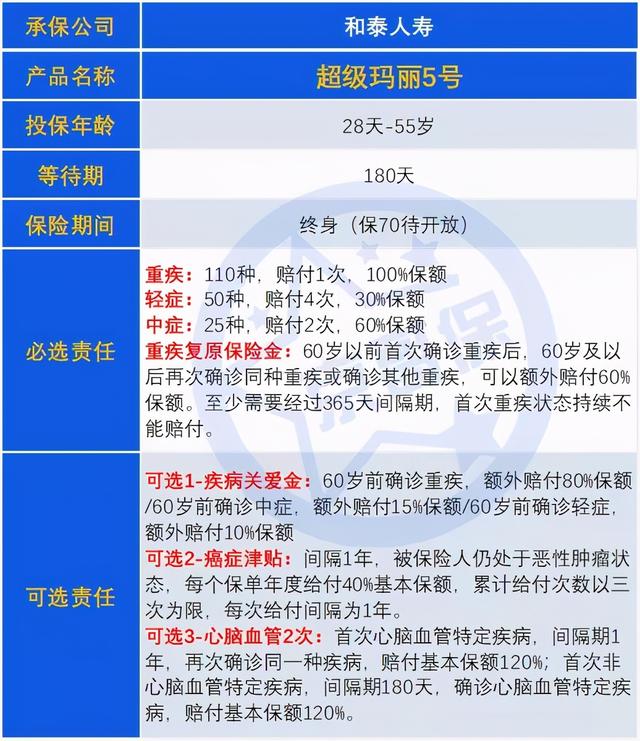

超5细致的责任,京哥总结在了下面这张图中:

整体来说,超5做的比超4、达5更加灵活了,60岁前额外赔付变成了可选责任;同时,癌症2次和心脑血管2次作了调整。

先看必选保障

超5不捆绑60岁前额外赔付保额责任,除了基础的重疾/中症/轻症之外,有重疾复原保险金的特色保障。

这一保障责任我就不具体描述了,具体规则大家可参考上图里的说明,写的很清楚。

我只想说,这一责任只能是锦上添花,并不能成为你买这款产品的理由,它的作用比较有限。

主要原因是:对于第1和第2次重疾的时间限制较为严格,大大降低了第二次可赔付到的概率;而且60岁前不罹患重疾,保障责任就终止了。

再看可选保障

超5做了3个比较大的改进:

第1:疾病关爱金(60岁前额外赔付)。60岁前额外赔付这一保障,超4、达5、如意金葫芦都是捆绑销售的,超5把这一保障拆开了,可以照顾到很多预算不足的朋友。

重疾险作用之一便是收入补偿,收入补偿主要体现在60岁之前的工作期间,京哥比较建议大家优先考虑60岁前额外赔的产品。

第2:癌症津贴:在超5之前,单次赔付重疾险基本是癌症2次保障,即:首次重疾非癌症,间隔1年,罹患癌症,赔付120%或150%保额;首次重疾为癌症,间隔3年,癌症的复发、转移、持续、新发,赔付120%或150%保额。

超5的癌症津贴,和健康保、阿波罗1号一模一样,均是间隔1年,持续治疗给付40%保额,最多给付3次。关于这一责任的选择问题,我们在下文第3部分重点分析。

第3:心脑血管2次赔付。相比以前超4、达5,超5的特定心脑血管2次,作了3个调整:

1是病种:超4、达5焕新版保3种心脑血管疾病,超5扩展到10种;

2是赔付比例:超4、达5焕新版赔付150%,超5降低到120%;

3是赔付逻辑:如果第一次重疾为特定心脑血管疾病,2次赔付仅保障复发,这一点非常不友好,超4、达5焕新版不存在这一约束。

因为第3个调整,京哥非常不建议大家考虑这款产品的心脑血管2次赔付责任。

以上,便是这款产品的整体形态了。

二、超5没有改变单次赔付重疾贵的事实不管是特色保障有变化,还是产品变的更加灵活。

超5依旧没有改变目前单次赔付重疾险贵的事实,我们从2个方面来说明。

1.不附加任何可选责任,仅保重疾 中症 轻症

目前能按照这一形态来对比的产品,主要有超5和达5荣耀版。

说到这里,我不禁感叹超5的野心真的很大,除了想干掉达5焕新版,原来还想干掉达5荣耀版。

如上图所示,在重疾/中症/轻症保障上,2款产品几乎没有差异,特色保障上,京哥个人认为超5更容易获得理赔一些。

在这一背景下,超5的价格相比达5荣耀版有了一定幅度的下降。在目前的市场情况下,整体来说还算不错。

不过,相比以往的老重疾,这一价格依旧没有多大的竞争力。

同样30岁,保终身,50万保额,在老疾病定义下:

无忧人生2020,女性仅4940元,而且50岁前额外赔付50%,51-60岁额外赔付60%。

嘉和保,男性仅4780元,而且保单首15年重疾额外赔付100%保额。

2.重点对比包含60岁前额外赔付责任的情况

加上60岁前额外赔付保障之后,超5并没有比其他单次重疾有质的变化。

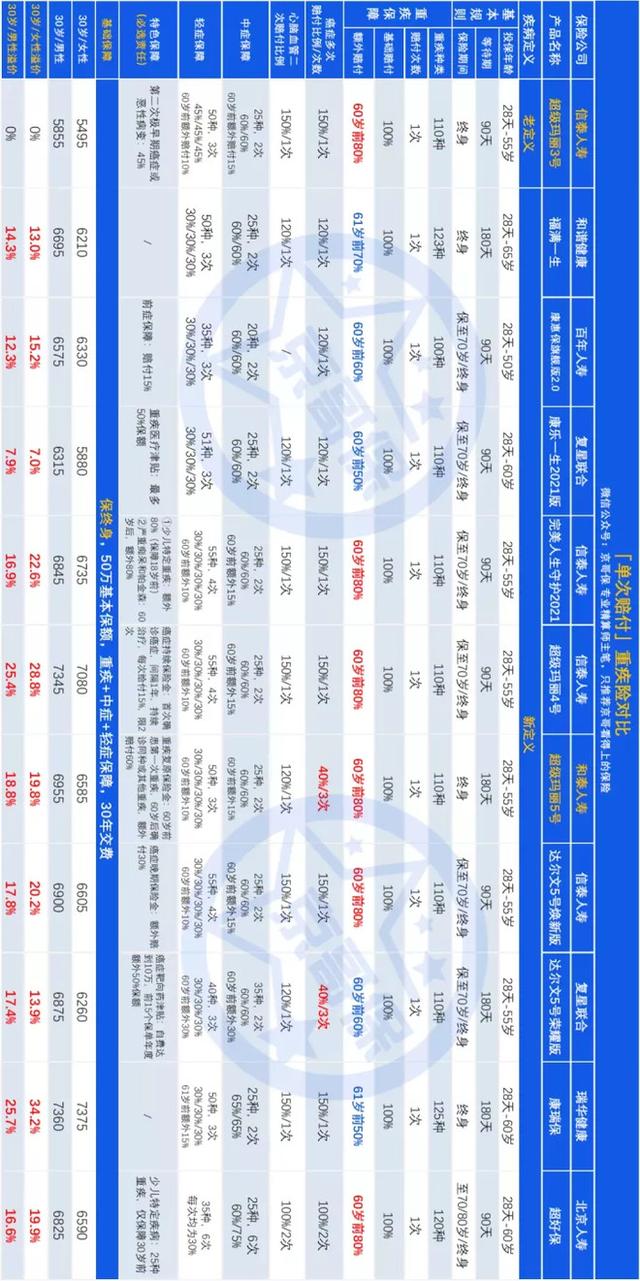

如下图,京哥将老疾病定义下的超3与这些产品进行了对比产品较多,请横向观看

图中价格表中的红色百分比数字表示目前单次赔付重疾险相比超级玛丽3号的涨价幅度。

在同样是60岁前重疾额外赔付80%的重疾险中,比如达5、超4、超5、完美人生守护2021,相比超级玛丽3号,溢价均在20%上下。

60岁前额外赔付70%,比如福满一生;或额外赔付60%,比如康惠保旗舰版2.0,相比超级玛丽3号,同样也出现了不少幅度的涨价。

所以,单次赔付的重疾险,目前依旧是不便宜的,超5同样没有改变这一格局。

三、超5癌症津贴责任有突破,但一定就是最佳选择吗?超5的癌症津贴责任和健康保、阿波罗1号的癌症津贴责任完全一样。

均是癌症持续治疗1年,可赔付40%,最多给付3次。

如上图,超5关于这一责任的定价,比起健康保和阿波罗1号,打了个骨折,便宜不少。主要原因有两点:

第1:超5本身把价格打下来,相比健康保、阿波罗1号,癌症津贴责任定价更激进一些;

第2:癌症津贴这一责任能用上的前提是必须发生癌症,重疾只能赔付1次的超5,相比能多次赔的阿波罗1号和健康保,能用上癌症津贴这一责任的概率要小。

在这之前,健康保和阿波罗1号的癌症津贴我并不建议大家选择,我在之前的文章就写过,如下:

超5对这一责任的定价,也验证了京哥之前的建议是对的。

鉴于如此便宜的价格,很多文章已经开始推荐超5的癌症津贴了。

但这里,京哥希望大家不要忘了另外一种癌症2次的形态,那便是:

第1次非癌症,间隔1年,发生癌症赔付120%或150%;第1次为癌症,间隔3年,癌症复发、新发、转移、持续,赔付120%/150%。

以京哥比较推荐的如意金葫芦为例,这款产品癌症可赔付3次,第2次赔付比例为120%,第3次为150%。

如上图,我们看一下溢价对比,金葫芦的癌症2次溢价更少一些。京哥个人更倾向于大家配置如意金葫芦这种癌症2次,我的思路如下:

第1:超5的癌症津贴建立在第一次重疾必须是癌症的基础之上,如果第一次非癌症,那么这一责任就相当于没有了。

而癌症2次赔付不同,第一次非癌症,间隔1年后发生癌症可以赔付;如果第一次是癌症,间隔3年,癌症复发、新发、持续、转移都可赔。

第2:从保障的意义来说,超5的癌症津贴没有如意金葫芦的癌症2次好。

虽然第1次重疾如果是癌症,超5确实更容易获得赔付。但只要我们首次重疾保额买的足够高,再加上有百万医疗险,癌症带来的医疗和收入损失,可以很好的去对冲。

但如果3年后再次发生了癌症,一次性赔付120%保额的如意金葫芦,很明显可以更好的对冲第二次发生癌症造成的财务损失。

所以,超5的癌症津贴责任虽然有很好的改进,但京哥个人还是比较喜欢癌症2次责任一些。

关于这一点,大家参考即可,如果你确实喜欢超5的癌症津贴,也没有多大问题,个人偏好也非常重要。

四、目前的重疾险,最优选依旧是多次产品以上,关于超级玛丽5号的重点知识基本就讲完了。这款产品还有一些其他的小地方,说实话,很让人不舒服。

比如,等待期内身体异常,导致等待期后发生疾病是不赔付的,现在几乎没有重疾这么规定;又比如某高发的轻症也是缺失的。

铺垫了这么多,无非就是为了证明,单次赔付的重疾险,京哥并不建议大家作为首选。

如果真要配置超级玛丽5号,唯一值得的是它的必选责任,附加责任中,癌症津贴可酌情考虑投保。

目前的多次赔付重疾险,价格和单次的产品没有多大差异,依旧是最值得选的重疾。

基于上图的对比,给出如下配置建议:

优先考虑做高保额:男性建议首选如意金葫芦;女性可选择健康保普惠多倍版,或者阿波罗1号。

若附加癌症2次:不管男性or女性,直接看如意金葫芦。

若附加心脑血管2次:不管男性or女性,直接看阿波罗1号。

说实话,京哥非常理解多次赔付重疾险并不是很多朋友想要的,优先做高第一次的保额很重要。

但现实是,单次赔付和多次赔付产品,价格差不多,为什么我们不买多次呢?

想象一个场景,如果在未来的某一时刻,真的很不幸罹患了重疾,发达的医学让你从重疾中康复了过来,你会不会觉得价格差不多的多次赔付产品就更很好呢?

就说这么多吧,希望有一天,我也能给大家推荐好的单次赔付重疾险。

希望本文对大家有帮助。

【写在最后】以上内容如果对大家有帮助,记得给京哥点个赞。如果我的分析还是不能帮助你系统梳理如何配置好保险,大家可以私信我,看到后京哥会第一时间给予大家答复。